フリーランス美容師の確定申告方法|経費で落とせるものは?

美容室を独立開業した方や、業務委託サロンやシェアサロンで働く美容師が必ず行わなければならないのが確定申告です。

「初めてで書き方が分からない!青色と白色ってどう違うの?」という方の為に、青色と白色の違いや手続きの流れや書き方、どこまで経費で落とせるか?といった節税対策までしっかり紹介します。

確定申告とは

確定申告とは、もうけ(所得)に対してかかる税金を自分で計算して税務署に申告する手続きのことです。フリーランス美容師が必要になるのは「所得税」と「消費税」の確定申告です。

所得税の確定申告

所得税の確定申告とは、1月1日から12月31日までの1年間の所得(売上から経費を差し引いた儲け)と、それに対して国に納めるべき所得税等の税金の額を計算して、申告期限までに確定申告書を提出する手続きのこと。

最寄りの税務署や確定申告会場へ提出する方法に加え、最近ではインターネット上で確定申告を済ませることもできます。

消費税の確定申告

消費税の確定申告は、免税事業者の場合、1月1日から12月31日までの課税売上高が1,000万円を超える方が対象となります。

もしくは前々年の1月1日から6月30日までの期間の課税売上高が1,000万円を超える場合や、給与などの支払い金額が1,000万円を超える場合も、申告が必要です。

「適格請求書発行事業者」は売上が1,000万未満でも消費税の申告が必要

2023年10月にスタートしたインボイス制度の影響で「適格請求書発行事業者」になったフリーランス美容師さんは、自動的に「課税事業者」になっていますので、消費税の申告が必須となります。

期日

期日は種類によって異なります。原則として下記の期間に申告を行う必要があります。

| 種類 | 期日 |

|---|---|

| 所得税及び復興特別所得税 | 2月16日~3月15日 |

| 消費税及び地方消費税 | 1月4日~3月31日 |

ここまでをまとめると、一般的なフリーランス美容師は、毎年2月16日~3月15日までにご自身の所得を計算し確定申告をすればOKということです。

青色申告と白色申告、フリーランス美容師はどちらにすべき?

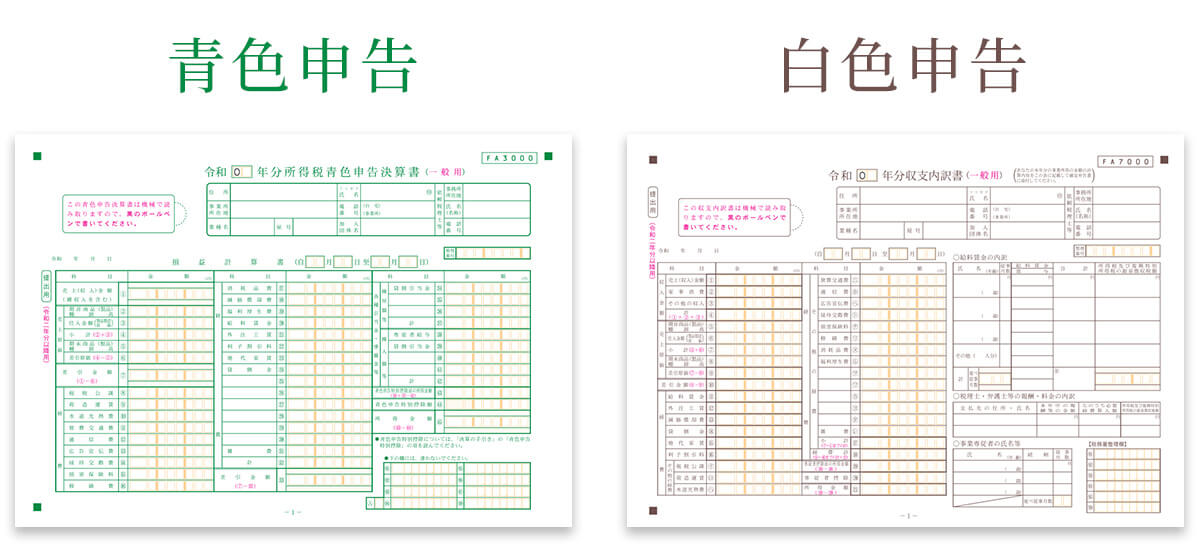

確定申告には青色申告と白色申告があり、いずれかを選択する必要があります。それぞれのメリットデメリットを詳しく見ていきましょう。

白色申告はとっても簡単!ただし控除額が低い

白色申告は家計簿をつける程度の簡単な申告方法です。時間がない人や収入が少ない人は白色でも問題ありません。

簡単な代わりに、青色申告にある特別な控除は受けられません。その為収入が多くなってくると、支払う税金の額が青色に比べて多くなってしまいます。

青色申告は細かい申告書を提出する必要あり!最大65万円の控除が受けられる

青色申告は細かい帳簿の提出が必要になります。細かく申告する分、様々なメリットがあります。大きく下記の3つです。

- 青色申告特別控除(最大65万円)

- 青色事業者専従者給与

- 純損失の3年繰越

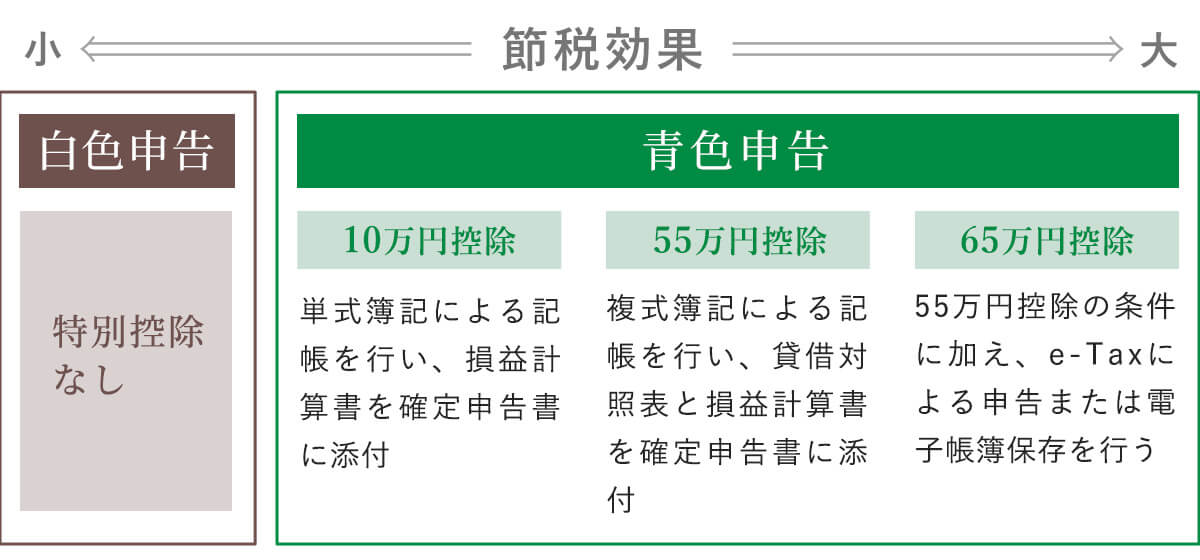

最大65万円!青色申告特別控除

青色申告にする最大のメリットがこの「青色申告特別控除」です。所得金額から65万円か55万円、又は10万円が控除されるので、その分所得税の支払い額が低くなり、節税できます。

【65万円の控除を受ける条件】

- 不動産所得か事業所得のいずれかがある

- 複式簿記により記帳している

- 貸借対照表と損益計算書を確定申告書に添付している

- 期限内に提出する

- 電子帳簿保存もしくは、e-Taxで申告している

【55万円の控除を受ける条件】

上記の「電子帳簿保存もしくは、e-Taxで申告」を除く①~④の条件を満たしている

【10万円の控除を受ける条件】

65万円・55万円の要件を満たさない青色申告者

65万円の青色申告控除を受けるには、日々の収支を複式簿記で記帳し、それに基づいて貸借対照表と損益計算書を添付した確定申告書を期限内にe-Tax(国税電子申告・納税システム)を使用して提出する必要があります。

複式簿記というのは、会計の知識が必要な複雑なものですが、便利な会計ソフトを利用すれば確定申告初心者のフリーランス美容師さんでも簡単に行えます。

複式簿記ではく単式簿記で確定申告を作成したり、期限内に申告しなかったりすると控除は10万円となってしまうので注意しましょう。

青色事業者専従者の給与は金額の上限がない

青色事業専従者給与は、事業に携わっている家族に対する報酬を青色申告者の所得から控除できるというものです。独立開業して、奥さんと2人で美容室を営む方にとっては、とても利になる制度ですね。

ちなみに白色申告にも「事業専従者控除」というものがありますが、こちらは配偶者であれば86万円、その他の親族は一人あたり50万円と上限が決められているのに対して、青色申告専従者給与は金額の上限が決められていないのがメリットです。

ただし、家族だからと高めに設定せず、求人情報などを参考に、同業同職種の給与水準と同等にすることがポイントとなります。

純損失を3年間繰越控除できる

純損失の3年間繰越控除も白色申告にはない青色申告だけのメリットです。これは、その年に生じた損失を翌年以後3年間繰り越して翌年以後に発生した所得額(黒字の金額)と相殺することができるというものです。

美容室を独立開業する美容師さんは、初年度は開業費が嵩み赤字になることが多いでしょう。その場合でも、赤字分を翌年以降3年間は黒字額と相殺することができるため、支払う税金の金額を大幅に減らすことができるのです。

青色申告は控除や特典が多くて節税におすすめです。後で紹介する会計ソフトやアプリを使用すれば複雑な提出書類も簡単にできますので、ぜひ青色申告を選択することをおすすめします。

賢く税金対策!フリーランス美容師が経費で落とせるものは?

フリーランス美容師なら、会社員時代はプライベートで購入していた仕事用のハサミやコーム、技術向上のための講習会などの参加費などが経費で落とすことができ、節税になります。どんなものが経費で落とせるのか、勘定項目と共にご紹介します。

ハサミ、コーム、タオル、薬剤やシャンプーなどは「消耗品費」

施術で使うハサミやコーム、ブラシなどの器具や、タオルなどは経費で落とせます。勘定項目は「消耗品費」です。勉強のために使ったシャンプーやスタイリング剤、薬剤もこれにあたります。

消耗品費とは、値段が10万円未満、もしくは使用可能期間が1年未満のものを指します。

お客様に販売するために仕入れたシャンプー等は「仕入高」

いちスタイリストであるフリーランス美容師さんが、トレンドの勉強のために購入したシャンプーやスタイリング剤は、先にあげた「消耗品費」になりますが、オーナー美容師さんがお店でお客様に販売する目的で購入(仕入れた)したシャンプーやスタイリング剤、薬剤などは「仕入高」にあたります。

椅子や鏡、テーブルは値段によって勘定項目が異なる

美容室の椅子や鏡、テーブルは10万円未満の物でしたら先ほど同様「消耗品費」で計上できますが、10万円を超える場合は「資産」とみなされ、「減価償却」という方法で経費処理することになるので注意が必要です。下記の3パターンから選ぶことになります。

- 10万円以上20万円未満:一括償却資産又は少額減価償却資産又は固定資産

- 20万円以上30万円未満:少額減価償却資産又は固定資産

- 30万円以上:固定資産のみ

青色申告者なら、10万円以上30万円未満の場合は「少額減価償却資産」が便利。「少額減価償却資産」なら購入した年度に全額経費にできます。

勉強用の参考書籍、お客様用の雑誌などは「新聞図書費」

自身がヘアスタイルの勉強の為に買う雑誌や本は全て「新聞図書費」として経費計上できます。もちろんお客様用の雑誌、最近ではタブレットで電子書籍を見れるようにするサロンも多いですが、それらも経費で落とせます。

家賃は「地代家賃」、水道光熱費は「水道光熱費」

お店の家賃は「地代家賃」として、水道光熱費は「水道光熱費」として経費計上できます。シェアサロンなどで月額利用料が発生する場合も全額「地代家賃」として処理できます。

注意が必要なのは、自宅でサロンを開業する場合です。その場合、全てを仕事で使用しているわけではないので「家事按分」という処理で、仕事で使用している割合だけ経費計上をします。その割合はご自身で設定できます。例えば全部で80㎡の家で、その内の20㎡をサロンとして開業するなら、家賃の2.5割を経費として計上できます。

スマートフォンの使用料は「通信費」

スマートフォンで仕事の電話やメールをする人も多いでしょう。その場合は「通信費」として計上できます。

ただし、プライベートと兼用ならば「家事按分」の処理をする必要があります。仕事とプライベート半々で利用しているなら、スマートフォンの使用料の5割を経費として計上しましょう。

交通費

通勤や勉強会に行くための交通費ももちろん経費計上できます。勘定項目は「交通費」です。

同僚やスタッフとのミーティング費用は「会議費」

サロンの同僚やスタッフの人とのミーティングのためにカフェなどを利用した場合、その費用は「会議費」として計上できます。1人あたりの飲食代の額が5,000円以下である必要があり、それを超えると全額を「接待交際費」に計上することになります。

仕事で着用するエプロンや服は「消耗品費」

仕事着として使うエプロンや作業着は「消耗品費」として計上できます。よく質問があるのは「普段着る服は経費になるのか?」です。結論から申しますと、私服は経費計上してはいけません。

とは言え、ヘアスタイルを提案する美容師さんにとって、ファッションに気を遣うのは業務上必要不可欠です。“おしゃれさ”を表現するために、シーズンごとにトレンドを取り入れた服を購入するとなると費用もかかります。その為、仕事でのみ着用する服であれば、経費計上することができます。

サロン業務では服が汚れるのは日常茶飯事ですよね。服を経費計上したい方は「この服は業務用!」と割り切って仕事着とすることをおすすめします。

アクセサリーは経費計上できない

「服が経費で落とせるなら、アクセサリーも!」と考える方もいらっしゃいますが、これらは経費計上できません。指輪やネックレス、ピアス、腕時計などは業務に必ず必要とは言えないからです。

セミナーや研修の受講料、競合調査での美容院代は「研修費」

セミナーや研修に参加する場合の受講料は「研修費」で計上できます。

また、技術や接客を学ぶためや、競合店の調査を目的として他の美容室でカットやカラーをした場合の美容院の代金も「研修費」として計上が可能です。

取引先との飲食代は「接待交際費」

取引先、美容師さんなら薬剤等を卸すディーラーやメーカーさん、広告をお願いする業者さんと飲みに行った場合などの飲食代は「接待交際費」です。

広告、サイト掲載費、チラシ、ホームページ作成は「宣伝広告費」

ポータルサイトに掲載する為の費用や、チラシ・ネット広告費、ホームページ作成費は「宣伝広告費」として計上できます。

領収書は勘定項目別に保管しておくと記帳が楽に

領収書は勘定項目別にまとめて保管しておくと、後の帳簿付け作業の時に楽です。上記の勘定項目を参考にファイルなどに保管しておきましょう。

扶養に入っている美容師の確定申告はどうなる?

ご結婚されているフリーランス美容師さんは、旦那さんや奥さんの扶養に入る場合も多いでしょう。その場合の確定申告はどうなるのか解説します。

年間の合計所得金額が48万円を超えると確定申告が必要

美容師さんの年間の合計所得つまり、売上から経費を引いた金額が48万円を超える場合は確定申告が必要になります。

配偶者控除が適用されると最大38万円控除が受けられる

年間の合計所得金額が48万円以下の美容師さんで、配偶者の方が年収1,000万円以下の場合、その方の収入に応じて最大38万円の所得控除が受けられます。

| 控除を受ける納税者本人の合計所得金額 | 一般の控除対象配偶者の控除額 |

|---|---|

| 900万円以下 | 38万円 |

| 900万円超950万円以下 | 26万円 |

| 950万円超1,000万円以下 | 13万円 |

ただし、配偶者控除を受けるには以下の条件があります。

- 民法の規定による配偶者であること(内縁関係の人は該当しません)

- 納税者と生計を一にしていること

- 年間の合計所得金額が48万円以下であること

- 青色申告者の事業専従者としてその年一度も給与の支払を受けていない又は白色申告者の事業専従者でないこと

配偶者特別控除

配偶者の合計所得金額が48万円(年収でいうと201万円)を超えても、133万円以下なら「配偶者特別控除」が受けられます。

| 納税者本人の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超900万円以下 | 950万円超1,000万円以下 | ||

| 配偶者の合計所得金額 | 48万円超95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超100万円以下 | 36万円 | 24万円 | 13万円 | |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 | |

年間収入130万円未満なら、社会保険や年金の支払いは免除される

旦那さん(もしくは奥さん)の年収が1,000万円を超えると、配偶者控除や配偶者特別控除は受けられませんが、あたなの年間収入が130万円未満の場合は社会保険や年金を支払う必要はありません。

あたなの年収が130万円以上になると、ご自身で国民健康保険や国民年金保険に加入して保険料を納めることになります。

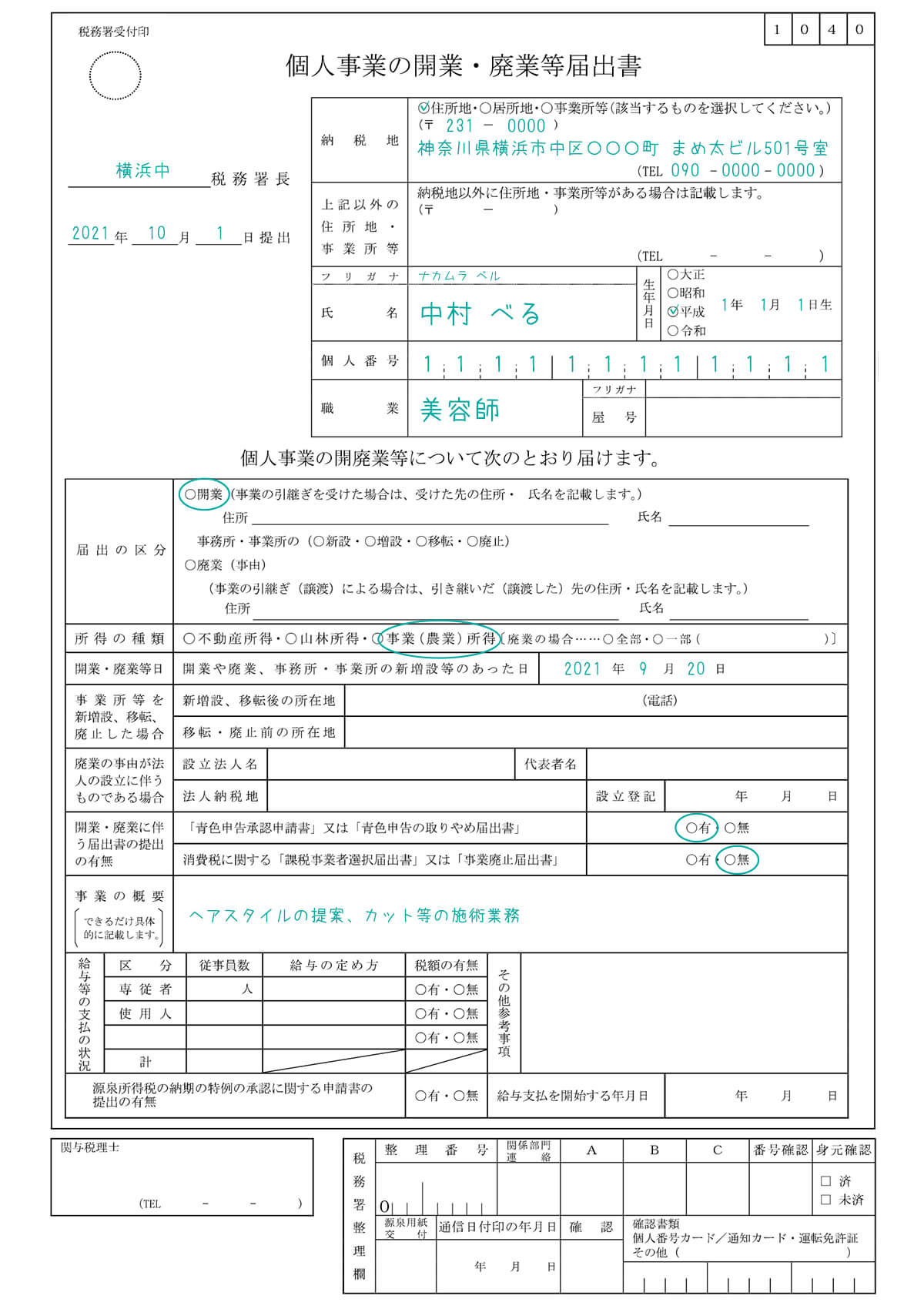

まずは開業届を忘れずに

美容師さんがフリーランスとして活動を始めるには、まずは開業届を最寄りの税務署に出す必要があります。また青色申告で確定申告を行いたい場合は「青色申告承認申請書」の提出も必須です。

個人事業の開業・廃業等届出書

開業届に必要なのは「個人事業の開業・廃業等届出書」だけです。下記の必要事項を記入して、開業から1カ月以内に最寄りの税務署に提出します。

- 税務署名・提出日

- 納税地

- 氏名・生年月日・個人番号

- 職業

- 屋号(決まっていれば)

- 届出の区分

- 所得の種類

- 開業・廃業日等

- 開業・廃業に伴う届出書の提出の有無

- 事業の内容

- 関与税理士

「個人事業の開業・廃業等届出書」は国税庁のホームページからダウンロードできますので、郵送での手続きも可能です。

会計ソフトを利用すれば書類作成から提出までネット上で完結してとても便利です。開業届けだけなら無料で使えるものも多いので、チェックしてみて下さい。

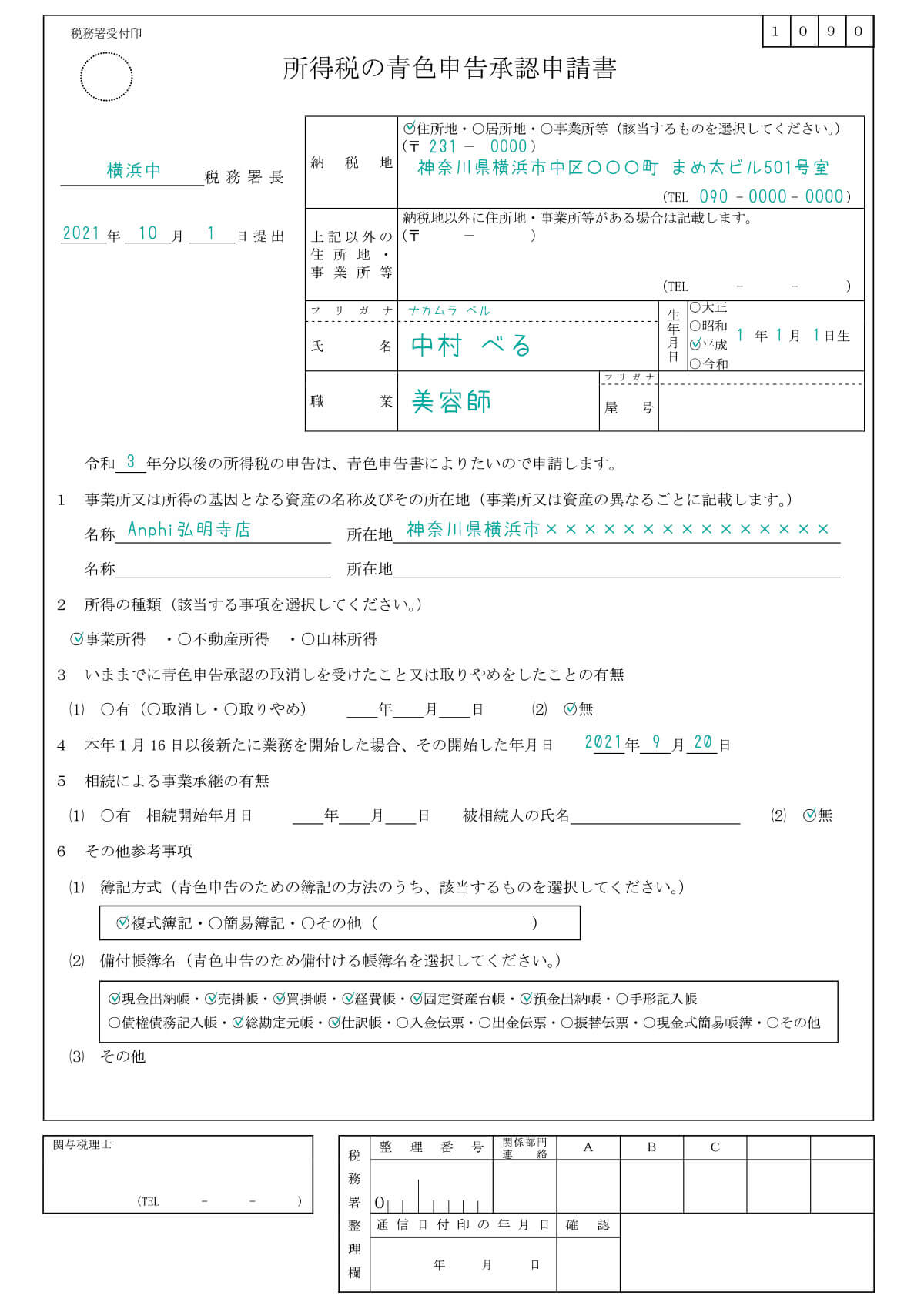

青色申告承認申請書

青色申告をしたいなら、申告をしようとする年の3月15日までに「青色申告承認申請書」を提出する必要があります。こちらも国税庁のホームページからダウンロード可能です。

必要事項を記入して、税務署に持参するか郵送するだけでOKです。後回しにしてしまうと忘れてしまうこともあるでしょうから、開業届と同時期に提出することをおすすめします。

確定申告の流れ

必要書類を用意し、帳簿を付け、確定申告書類を作成して税務署へ提出するというのが一連の流れとなります。各項目毎に詳しく解説していきましょう。

【1】必要な書類を整える

確定申告をスムーズに進めるために、まずは必要な書類が何なのかをチェックしておきましょう。

【提出書類】

- 確定申告書

- 収支内訳書/青色申告決算書

【必要に応じて提出するもの】

- 医療費控除の明細書

- 社会保険料控除証明書、寄附金受領証明書など

【申告書の作成に必要なもの】

- はんこ(ネット申告の場合は必要なし)

- 口座情報

- 帳簿、領収書・レシート

【提出時に必要なもの】

- マイナンバーカードまたはマイナンバー通知カード、マイナンバーが掲載されている住民票の写しなど

- マイナンバーカードとICカードリーダーライター(インターネット申告のe-Taxで提出する場合)

確定申告書はAとBがあります。Aは会社員や年金所得者、一時所得者向けです。フリーランス美容師さんはBを使用しましょう。

書類は税務署や確定申告会場、市区町村の担当窓口などでも入手できる他、国税庁のウェブサイトからもダウンロードが可能です。

会計ソフトを使用したり、国税庁のウェブサイト「確定申告書等作成コーナー」を使って確定申告書を作成することもできます。

確定申告書といっしょに提出する必要があるのが青色申告決算書です。白色申告の場合は収支内訳書の提出が必要です。こちらも国税庁のウェブサイトからダウンロードが可能なほか、会計ソフトや国税庁のウェブサイト「確定申告書等作成コーナー」を使って作成することができます。

【2】帳簿を整理する

集めた領収書をもとに記帳していきます。会計ソフトやアプリを使えば、家計簿のような簡単な入力方法で帳簿を作ることが可能です。

【3】確定申告書類を作成する

帳簿が完成したら、確定申告書類を作成します。青色申告者の場合は、確定申告書B第一表、第二表、青色申告決算書(損益計算書)、貸借対照表です。

国民健康保険や国民年金保険に加え、生命保険料や介護医療保険料及び個人年金保険料も控除の対象ですので保険料を入力します。

保険関係は、保険会社から年末頃に送られてくる控除証明書の添付が必須となります。

業務委託美容室によっては、支払われる報酬から既に税金が天引きされている場合があります。確定申告でその分は回収できますのできちんと記載しましょう。その際、必ず会社から送られてくる源泉徴収票を添付しましょう。基本的には12月に送られてくる、もしくは渡されるのでなくさないように注意して下さい。

【4】確定申告書などを提出する

決算書と申告書が完成したら、税務署に持っていくか、郵送、インターネットのいずれかの方法で提出します。

【5】納税する又は還付を受ける

納税額が分かったら定められた期間内に納税をしましょう。確定申告方法によっても異なりますが、e-taxからの納付や、クレジットカード納付、コンビニ納付、振替納税、窓口納付などの方法があります。納税後の領収書は大切に保管してください。

還付を申請していた場合は所定の口座に振り込まれますのでこちらも確認しましょう。

フリーランス美容師の確定申告書記入例

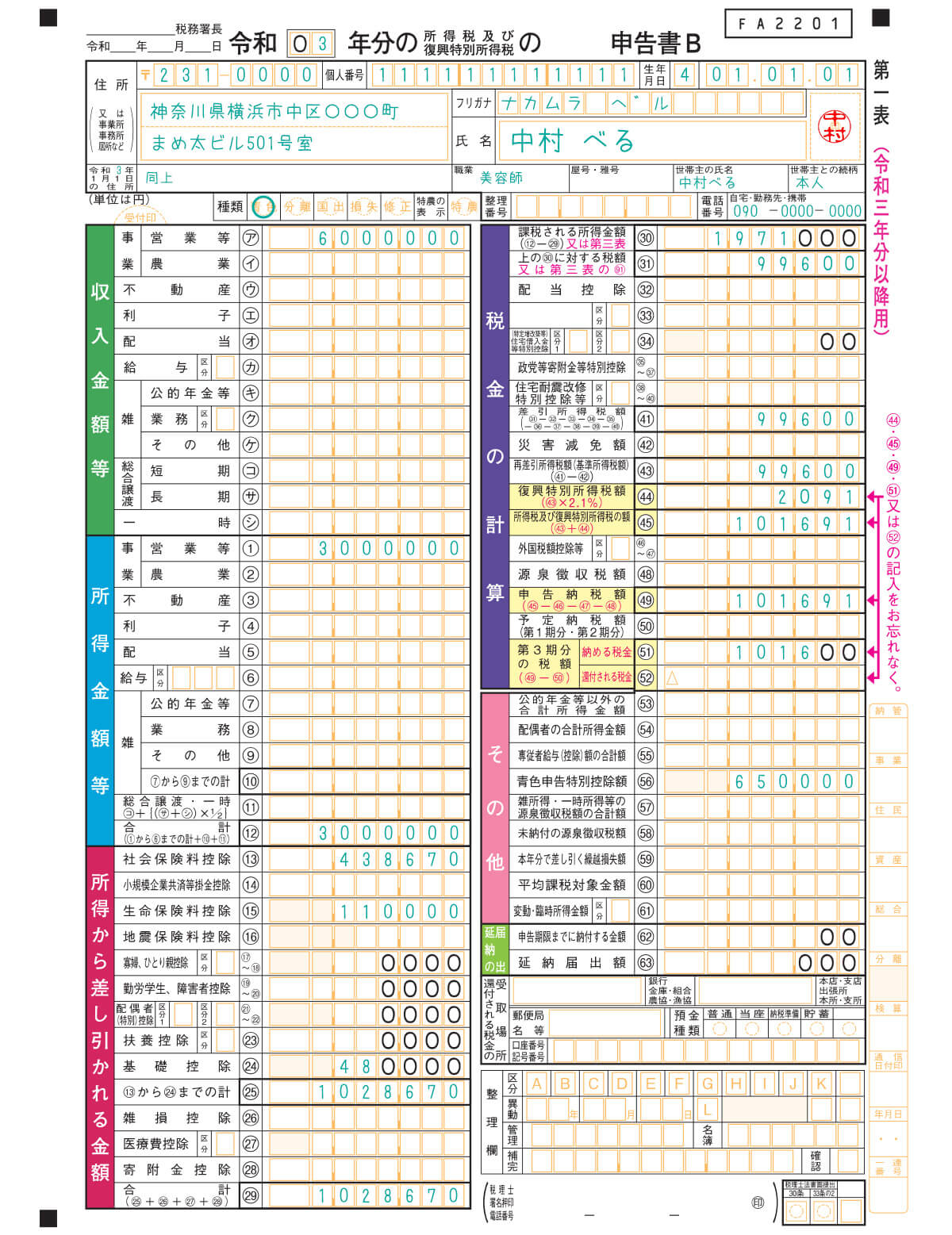

続いて確定申告の記入例をご紹介します。当社の美容室Anphiで働く独身男性のフリーランス美容師のよくある収入を基に作成してみました。実際にどの欄にどういった数値を記入しているのか参考になれば幸いです。

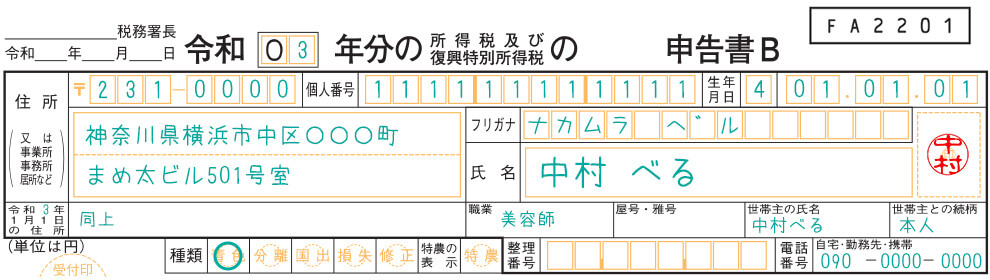

基本情報・年度・種類

第一表の上の欄は、所轄の税務署名、申告書の提出日、何年分の申告を行うか、住所や氏名、生年月日、個人番号、電話番号などの基本情報を記入します。

「住所」は基本的にご自身の住んでいる住所を記入します。その下の「令和○年1月1日の住所」の欄は、申告する年に住所が変わる場合に記入します。特に引っ越しの予定がなければ「同上」でOKです。

「生年月日」の欄は、まず元号に対応する数字を記入してその後に、年月日を記入して下さい。

| 明治 | 1 |

|---|---|

| 大正 | 2 |

| 昭和 | 3 |

| 平成 | 4 |

「職業」はもちろん「美容師」ですよね。「屋号・雅号」はあればでOKです。「世帯主の氏名」と「世帯主との続柄」も忘れずに記入して下さい。

「種類」は該当のものを丸で囲みます。青色申告をするのなら「青色」を丸で囲みましょう。

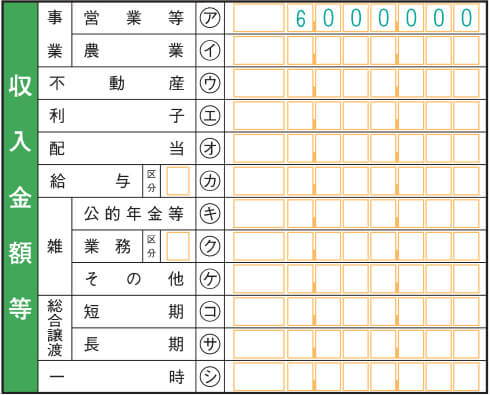

収入金額等

「収入金額等」はフリーランス美容師なら一番上の(ア)「事業 営業等」欄にだけ、収入額を書けばOKです。

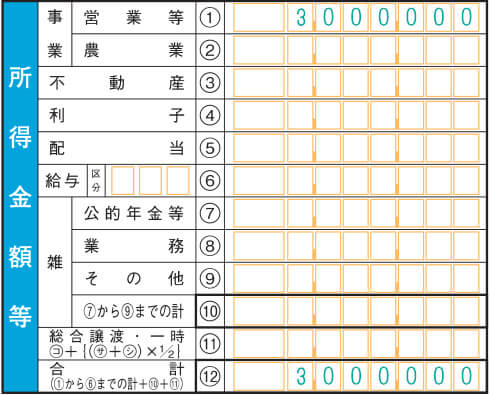

所得金額等

「所得金額等」も同様で、一番上の①「事業 営業等」欄にだけ、所得額を書けばOKです。所得額とはつまり収入から諸経費を引いたもうけの額となります。なお、ここに入れる数字は青色申告特別控除の分も引いた額です。その計算は「青色申告決算書」で行います。

美容師業のみを行っている美容師にとっては、②~⑪に特に記入する必要はありませんので、⑫には①の数字をそのまま記入すれば大丈夫です。

所得から差し引かれる金額

「所得から差し引かれる金額」で、フリーランス美容師がよく記入する欄は⑬「社会保険料控除」、⑮「生命保険料控除」、㉔「基礎控除」です。結婚している方は「配偶者控除」もしくは「扶養控除」にも数字を記入する必要があります。

⑬社会保険料控除

⑬「社会保険料控除」は国民健康保険料や国民年金保険料、40歳以上65歳未満の人は介護保険料等を合計した金額を記載します。国民年金保険料は日本年金機構から送られてくる控除証明書の添付が必須となります。

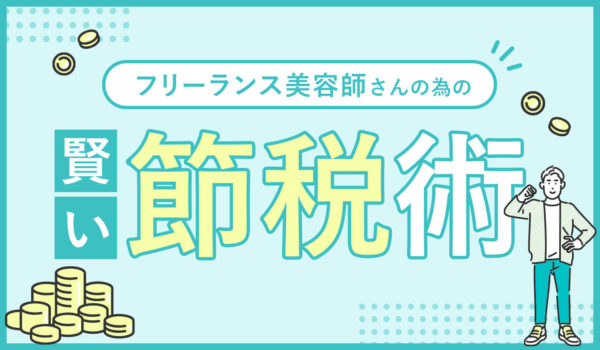

国民年金基金や付加年金に加入している方は、その掛金も全額控除の対象になりますので、その金額も合計して記入しましょう。こちらも国民年金基金から届いく「社会保険料控除証明書」を忘れずに添付して下さい。

⑭小規模企業共済等掛金控除

⑭「小規模企業共済等掛金控除」には、小規模企業共済やiDeCo等に加入して掛金を支払っている方が記入する欄です。これらも必ず証明書の添付が必要です。

⑮生命保険料控除

⑮「生命保険料控除」は、国の保険とは別で保険会社の保険に加入している場合にその金額を記載します。こちらも毎年年末近くに送られてくる証明書の添付が必須となります。

㉔基礎控除

㉔「基礎控除」は、納税者本人の合計所得金額に応じて控除額が変わってきますが、下記の表を見ての通り多くの方は48万円です。

| 所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

㉗医療費控除

㉗「医療費控除」は控除額が所得額によって異なります。また下限があり、医療費が一定額以上いかないと控除の対象となりません。年間の所得が200万円未満の場合はその5%を超えた場合、200万円以上の場合は10万円を超えた場合に医療控除が受けられます。記入例の場合、年間の医療費が10万円を超えなかった為、数字は記入していません。

10万円を超えた場合も全額控除ではなく、一部控除となります。計算式は下記の通りです。

- 所得200万円以上:医療費の総額-保険金などで補填される金額-10万円

- 所得200万円未満:医療費の総額-保険金などで補填される金額-所得金額×5%

㉘寄附金控除

ふるさと納税をした場合は㉘「寄附金控除」へ、ふるさと納税した合計金額から2,000円を差し引いた金額を記入します。

なお、「年間所得の40%以上を寄付したよ」という方は、その年の総所得金額などの40%から2,000円を差し引いた金額を記入して下さい。

ふるさと納税は、自分の故郷や応援したい自治体など、好きな自治体を選んで寄付ができる制度のこと。きちんと確定申告をすれば、実質自己負担額2,000円のみで地域の名産品や宿泊券、レストランチケットなどをもらえる、お得な制度です。収入がある程度あり、所得税の納税が嵩みそうなら上手に利用してみてはいかがでしょうか?

控除額を合計しよう

⑬社会保険料控除から㉔基礎控除までの合計を㉕に記入しましょう。そして、その㉕と㉖雑損控除、㉗医療費控除、㉘寄付控除の合計を㉙に記入して下さい。この㉙の値が所得から差し引かれる金額の合計、つまり「所得控除」です。

所得から上記の「所得控除」を引いた差額が次に記載する「課税所得」となります。「課税所得」の金額によって、支払う税金の額が変わってきます。

国民年金基金やiDeCo、小規模企業共済、その他生命保険などは、老後の備えになるだけでなく、節税にもなるということです。

フリーランス美容師の皆さんは、会社員のように厚生年金に入っていませんので、これらの年金・保険への加入を検討するのも有りでしょう。

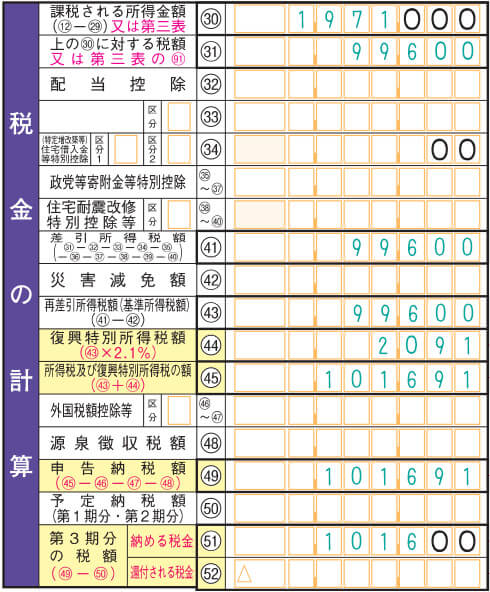

税金の計算

「税金の計算」の欄はまず、「課税される所得金額⑫-㉙」とある通り、⑫から㉙を引いた金額を㉚に記入します。この時千円未満の端数は切り捨てとなります。

続いて「㉚に対する税額」を計算して㉛に記入します。計算式は課税される所得金額により異なりますので、下記の表を基に計算してください。

| 課税される所得金額 | 税額の計算式 |

|---|---|

| 0円 | 0円 |

| 1,000円~1,949,000円 | 課税される所得金額×0.05 |

| 1,950,000円~3,299,000円 | 課税される所得金額×0.1-97,500円 |

| 3,300,000円~6,949,000円 | 課税される所得金額×0.2-427,500円 |

| 6,950,000円~8,999,000円 | 課税される所得金額×0.23-636,000円 |

| 9,000,000円~17,999,000円 | 課税される所得金額×0.33-1,536,000円 |

| 18,000,000円~39,999,000円 | 課税される所得金額×0.4-2,796,000円 |

| 40,000,000円~ | 課税される所得金額×0.45-4,796,000円 |

「配当控除」「政府等寄付金等特別控除」「災害減税額」など、もしあれば記入し㉛から引いた額を㊸へ記入します。その㊸の金額×0.021を計算して㊹「復興特別所得税額」に記入してください。そして㊸と㊹を合計した金額を㊺に記入します。

「源泉徴収税額」は、既に支払った税金の額を記入する欄です。例えば美容室によってはフリーランス美容師に報酬を支払う時点で税金分を徴収する場合があります。そういった美容室では必ず年末に源泉徴収票を渡してくれるので、その額を㊽に記入してください。

「源泉徴収税額」などがなければ、そのまま㊾の数字をそのまま「第3期分の税額」の「納める税金」の欄に記入します。この時百円未満の端数は切り捨てとなります。このフリーランス美容師の納税額は101,600円ということになります。

その他

「その他」の欄で、青色申告者は「青色申告特別控除額」を記入しましょう。額は先に述べた通りの3段階で、10万円、55万円、65万円のいずれかです。

正しい確定申告を行えば、様々な控除が受けられ節税できることがお分かりいただけたかと思います。青色申告者の方は上記の書類の他に青色申告決算書や貸借対照表等の提出も必要です。これらの記入を楽に済ませたいなら、クラウドの会計ソフトを使うことをおすすめします。

仕事用の口座開設とクレジットカードを持てば経理作業が楽々!

フリーランス美容師になったら、仕事用に新しく口座を開設し、クレジットカードを作ることをおすすめします。なぜなら、会計ソフトやアプリには、口座やクレジットカードと自動連携できる機能が備わっているからです。

プライベートとは分けた口座・クレジットカードを持っておき、収入の受け取りや仕事に関わる出費でその口座とカードを利用すれば、会計ソフトに内容が自動で入力されますので、入力の手間が大幅に削減されてとても便利です。

クレジットカードを作るなら年会費無料&お得な優待カードを選んで

クレジットカードは世の中に沢山種類があります。せっかく仕事用に新しく作るなら、「年会費無料」でお得な優待が付いているカードを選びましょう。

また、せっかく仕事用にクレジットカードをつくっても、使用する会計ソフトと自動連係できなければ意味がありません。事前にしっかりと確認してください。

年会費永年無料!丸井グループのエポスカードなら、様々な商業施設で優待が受けられる

「マルイ」「モディ」を展開する丸井グループのエポスカードは年会費永年無料!「マルイ」「モディ」はもちろん、レストラン、居酒屋、カフェ、美容院、カラオケなど全国10,000店舗以上で割引などの優待が受けられます。visaが使えるお店ならどこでも利用できるので安心!さらに、弥生やfreee、マネーフォワードとの自動連係もバッチリなのでおすすめです。

便利な会計ソフトを使おう!おすすめのソフト3選

ここではフリーランス美容師さんにおすすめしたい、便利な会計ソフト3選をご紹介します。クラウド型の会計ソフトを利用すれば、青色申告の複雑な帳簿付けや、確定申告書類の作成、提出までが全てネット上で完結し、税務の知識がないかたでも簡単に行えます。

| 会計ソフト | 弥生会計オンライン | freee | マネーフォワードクラウド |

|---|---|---|---|

|

|

|

|

| 料金 | 8,800円/年 13,800円/年 24,000円/年 |

11,760円/年 23,760円/年 39,800円/年 |

10,800円/年 15,360円/年 35,760円/年 |

| 開業届の作成 | 〇 | 〇 | 〇 |

| 青色申告承認申請書の作成 | 〇 | 〇 | 〇 |

| 確定申告書類の作成 | 〇 | 〇 | 〇 |

| 電子申告 | 〇 | 〇 | 〇 |

| 銀行口座との同期 | 〇 | 〇 | 〇 |

| クレジットカードとの同期 | 〇 | 〇 | 〇 |

| 領収書の写真からデータ自動取得 | 〇 | 〇(一部プラン) | 〇 |

| レポート機能 | 〇 | 〇(一部プラン) | |

| メール・チャットサポート | 〇(一部プラン) | 〇 | 〇 |

| 電話サポート | 〇(一部プラン) | ||

| 税務サポート | 〇(一部プラン) | × | |

| 消費税の申告機能 | 〇 | 〇(一部プラン) | |

| スマホ対応 | △ | ◎ | 〇 |

弥生会計オンラインがコスパが良くてイチオシ

おすすめのクラウド会計ソフトの中でも一番割安なのが弥生会計オンラインです。まず何より、他社サービスより使用料金が安いですし、「セルフプラン」と「ベーシックプラン」なら1年間無料でお試しができますので、使いやすさを1年間試すことができます。

ベーシックプランなら電話やメール、チャットサポートも受けられますので、使い方に不安がある方も安心。

確定申告書類一式の作成が可能なのはもちろんのこと、銀行口座やクレジットカードの連携や、領収書やレシートを写メやスキャナーでスキャンすることで自動仕分けも行えるのもとっても便利。マイナンバーカードさえあれば、ネットから確定申告が行えますので、税務署に行く必要がありません。

弥生オンラインの作業画面は、パソコン用になっていてスマートフォンだと見にくいのが玉に瑕です。スマホで入力したい場合は、別途『弥生 申告』アプリをダウンロードしてください。弥生オンラインで登録したメールアドレスとパスワードでログインできますよ。

スマホで完結したいならfreeeがおすすめ

パソコンを持っていない美容師さんさは、スマホでの操作しやすさに優れているfreeeをおすすめします。

確定申告後は納税を忘れずに

確定申告をした後、納める納税額があれば、納付の期限までに忘れずに納税しましょう。申告書の提出した後に、税務署から納税通知書等によるお知らせはありませんので、注意して下さいね。

納付期限

確定申告の納税の期限は、基本的に下記の通りです。

- 所得税等:3月15日

- 消費税及び地方消費税:3月31日

納付方法

納付方法は様々な種類があります。ご自身のやり易い方法を選択しましょう。おすすめはネットから手続きが完了するクレジットカード納付です。

| 種類 | 納付方法 |

|---|---|

| ダイレクト納付 | e-Taxによる簡単な操作で預貯金口座からの振替により納付する方法 |

| インターネットバンキング | インターネットバンキング等から納付する方法 |

| クレジットカード納付 | 「国税クレジットカードお支払サイト」を運営する納付受託者(民間業者)に納付を委託する方法 |

| コンビニ納付 | コンビニエンスストアの窓口にQRコードもしくはバーコードを持っていき、納付する方法 |

| 振替納税 | 預貯金口座からの振替により納付する方法 |

| 窓口納付 | 金融機関又は所轄の税務署の窓口で納付する方法 |

その税金対策大丈夫?所得ゼロにするデメリット

税金対策をやりすぎた結果所得がゼロになると、もちろん所得税や住民税の支払いはなくなりますが、貯金も増えない”経費貧乏”になってしまいます。

立ち仕事で、身体が健康でないと売上が立てられない美容師さんが、いざという時の蓄えがないというのは不健全な家計状態ですよね?さらには、借金ができなくなるというリスクもあります。

「借金をする予定はないから大丈夫!」と言う方もいらっしゃいますが、例えば住宅ローンも借金です。家を建てる為に住宅ローンを組む際、その時の年収は借りれる額の指標となります。

所得がゼロということは収入がないのと同意ですので、銀行などの金融機関はお金を貸したくないのです。

業務委託サロンやシェアサロンで働くフリーランス美容師さんが、本当に仕事に関わる経費だけ計上していればそのようなことにはなり得ませんが、「税金対策」と称して様々なものを経費計上してしまうと所得が少ない人になってしまいますので気を付けましょう。

経費ではなく控除を増やそう!

増やすべきは「経費」ではなく「控除」です。国民年金基金や付加年金、小規模企業共済、iDeCoなどの掛金が全額控除になるものを活用し、「課税所得」を減らせば、節税になることはもちろん、老後の資金を増やすことが可能です。

「税金を払いたくないから、経費をいっぱい使おう!」とお考えの方は、そのお金を控除にまわすことを検討してはいかがでしょうか?

フリーランス美容師の確定申告や節税対策について理解は深まりましたか?青色申告に申請し、正しい節税対策で確定申告をすれば、手元に残るお金はサラリーマン美容師よりも多くなるはずです。ぜひ上手に活用して、増えた収入でより充実した生活を送ってくださいね。

この記事を監修した人

会計士二次試験に合格後、講師として会計士試験の受験生に会計学を教える。その後、監査法人に入所し、上場企業の会計監査業務に従事するほかベンチャー企業に対する内部統制構築支援や上場準備支援業務に従事。2年ほど内閣府に出向する経歴も持つ。監査法人時代の株式上場支援業務を通じてクライアントとして出会ったGYRO HOLDINGS株式会社に誘われて入社を決意。現在はCFOとしてグループの財務を一挙に担う。

関連記事

フリーランス美容師のための賢い節税術!

【年収1000万美容師の極意】指名数と売上を上げる方法

美容師のライフプランニング|知らないと損する『お金』の話

【保存版】フリーランス美容師がやるべき開業手続きはコレ!

美容室の開業資金はいくら必要?1人独立、3人店の相場

業務委託美容師は稼げる?平均月収は?実際の収入を公開!

インボイス制度で業務委託美容室は終わる!?美容師の収入は?

国民年金基金にフリーランス美容師は入るべき?メリット・デメリットを解説